Comment éviter la flat tax sur les gains en cryptomonnaies ?

Au moment de déclarer vos revenus issus des cryptomonnaies, vous vous demandez sans doute s’il est réellement possible de contourner l’imposition forfaitaire de 30 %. La réponse rapide est : globalement, on ne peut pas échapper à la flat tax. Il existe néanmoins des stratégies d’optimisation fiscale permettant, dans certaines limites légales, de différer vos impôts. Toutefois, aucune solution ne supprime totalement l’imposition en France.

Dans cet article, nous allons détailler les mécanismes qui s’appliquent à la fiscalité appliquées aux cryptomonanies, les cas particuliers, ainsi que quelques pistes pour optimiser vos déclarations.

Cet article n’est pas rédigé par des profesisonnels de la fiscalité, cet article est à titre informatif et issu de recherches sur la fiscalité française en cryptomonnaies. Il ne remplace en aucun cas une consultation chez un avocat fiscaliste spécialisé en actifs numériques.

Comment éviter la flat tax sur les gains en cryptomonnaies : Comprendre la portée de la flat tax

Qu’est-ce que le Prélèvement Forfaitaire Unique ?

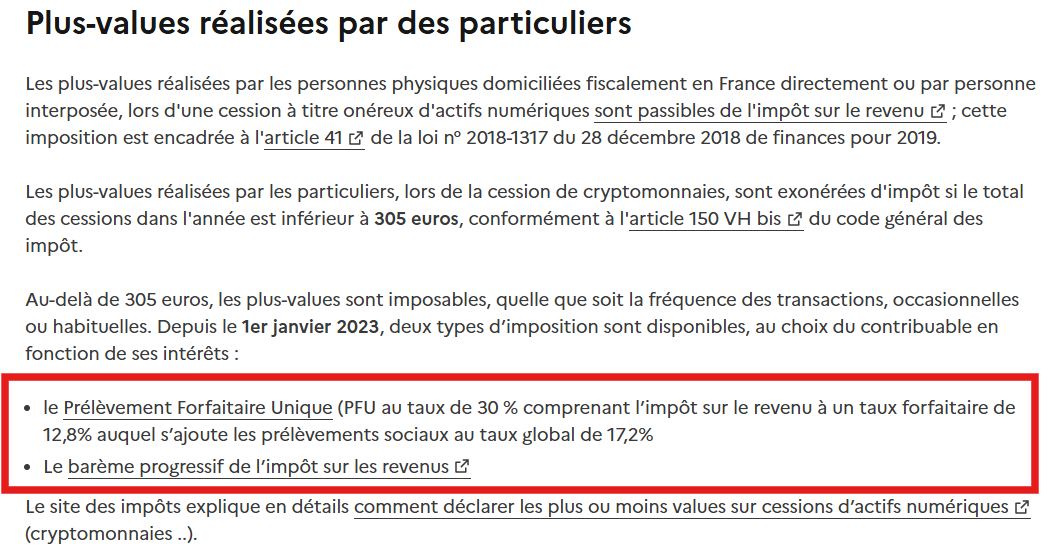

Le Prélèvement Forfaitaire Unique, plus connu sous le nom de PFU, constitue un taux d’imposition forfaitaire applicable depuis 2018 sur différents revenus du capital. On l’appelle souvent la flat tax crypto lorsqu’il s’agit de fiscaliser les plus-values issues de la vente d’actifs numériques. Le taux global du PFU est de 30 %, comprenant :

– 12,8 % d’impôt sur le revenu ;

– 17,2 % de prélèvements sociaux.

Ce dispositif a été introduit par la loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018. En pratique, les gains réalisés sur des cryptomonnaies comme le Bitcoin, l’Ethereum ou tout autre altcoin entrent dans cette catégorie, dès lors qu’ils sont considérés comme des plus-values de cession d’actifs numériques et que vous êtes résident fiscal français.

Pourquoi cette taxe ?

L’objectif principal est de simplifier le paysage fiscal autour des revenus du capital. Les pouvoirs publics ont ainsi unifié le taux d’imposition pour les gains en bourse, les intérêts bancaires, les dividendes et, par extension, les bénéfices issus des cryptomonnaies. Ceci vise également à donner de la visibilité aux investisseurs, plutôt que de les soumettre à des barèmes progressifs parfois complexes.

En revanche, cette simplification peut être jugée pénalisante pour ceux qui réalisent des gains modestes en cryptomonanies ou dont le taux marginal d’imposition est, en temps normal, inférieur à 30 %. Cela explique pourquoi la question « Comment éviter la flat tax liée aux cryptomonnaies ? » revient souvent, même si, comme nous l’avons indiqué, un contournement total reste impossible à ce jour.

Table des matières

Comment éviter la flat tax sur les gains en cryptomonnaies : Les principes généraux de la fiscalité en France

Le champ d’application de la flat tax sur les cryptomonnaies : qui est concerné ?

La fiscalité française considère les cryptomonnaies comme des « actifs numériques » au sens de l’article 150 VH bis du Code général des impôts (CGI). Ainsi, toute personne fiscalement domiciliée en France et réalisant des plus-values sur des ventes de cryptos est tenue de déclarer ces gains à l’administration fiscale.

Concrètement, vous êtes concerné si :

Vous vendez vos cryptomonnaies contre contre une monnaie fiat (euro, dollar etc).

Vous échangez vos cryptomonnaies contre un bien ou un service (cas d’achat en Bitcoin).

Flat tax sur les actifs numériques : Les événements imposables

Le régime fiscal actuel se fonde sur le concept de « cession à titre onéreux ». Autrement dit, tant que vous effectuez des transactions uniquement de crypto à crypto (par exemple Bitcoin en échange d’Ethereum), il n’y a pas d’événement déclencheur d’impôt. En revanche, dès que vous convertissez vos BTC en euros, ou que vous achetez un bien avec vos cryptos, la fiscalité s’applique.

L’article 150 VH bis du Code général des impôts (CGI) impose de calculer toutes vos plus-values réalisées sur l’année en les regroupant en un seul montant. Cela signifie que vous devez additionner tous vos gains issus de la vente de cryptos et en déduire le coût d’achat global. Pour cela nous sommes notamment partenaires de Koinly qui le leader dans le domaine. Il s’agit d’un logiciel permettant d’automatiser les calculs nécessaires à votre déclaration de cessions d’actifs numériques.

Pour l’utiliser, vous créez un compte, vous connectez tous vos comptes et portefeuilles, donc à la fois les échanges centralisés, le ou les portefeuilles logiciels ainsi que le ou les portefeuilles physiques.

Koinly reconstruit vos flux,

calcule vos éventuelles plus-values ou moins-values,

et génère des rapports qui vous simplifie le remplissage de l’annexe n°2086.

Flat tax sur les gains en cryptomonnaies : le calcul de la plus-value imposable

Pour calculer le montant sur lequel vous allez être imposé lorsque vous vendez des cryptomonnaies, l’administration fiscale utilise une formule spécifique. Voici comment elle fonctionne, expliquée pas à pas.

Flat tax crypto : la formule de calcul de la plus-value imposable :

Plus-value brute = Prix de vente – [(Coût total d’achat de toutes vos cryptos) x (Prix de vente / Valeur totale de votre portefeuille)]

Voyons en détail ce que signifient ces termes :

- Prix de vente (Prix de cession) : Il s’agit du montant en euros que vous recevez lorsque vous vendez vos cryptos.

- Coût total d’achat du portefeuille : C’est le total que vous avez dépensé pour acheter toutes vos cryptomonnaies, y compris celles que vous n’avez pas encore revendues.

- Valeur totale du portefeuille : Il s’agit de la valeur de toutes vos cryptos au moment de la vente, même celles que vous conservez encore.

- (Prix de vente / Valeur totale du portefeuille) : Cette fraction permet de calculer la part du coût d’achat correspondant aux cryptos vendues.

Expliqué avec un exemple :

Vous avez acheté 5 000 € de Bitcoin et 5 000 € d’Ethereum, soit un total de 10 000 € investis. À un moment donné, la valeur totale de votre portefeuille atteint 20 000 € (car le prix des cryptos a augmenté). Vous décidez alors de vendre 5 000 € de Bitcoin.

Le calcul de votre plus-value imposable sera :

- On détermine la part du coût d’achat associée à la vente :

(10 000 € × 5 000 €) / 20 000 € = 2 500 € - On applique la formule :

Plus-value brute = 5 000 € – 2 500 € = 2 500 €

Vous serez donc imposé sur 2 500 € de plus-value.

Les moins-values : peut-on déduire ses pertes ?

Si vous vendez certaines cryptomonnaies à perte (c’est-à-dire pour un prix inférieur à celui d’achat), ces pertes peuvent être déduites des gains réalisés sur d’autres ventes effectuées la même année. Cela réduit le montant total sur lequel vous serez imposé.

Attention ! Si, après soustraction, votre total est négatif (vous avez globalement perdu de l’argent), vous ne pouvez pas reporter cette perte sur l’année suivante, contrairement aux actions en bourse où les pertes peuvent être utilisées pour réduire les impôts futurs.

Les moins-values : peut-on déduire ses pertes ?

Si vous vendez certaines cryptomonnaies à perte (c’est-à-dire pour un prix inférieur à celui d’achat), ces pertes peuvent être déduites des gains réalisés sur d’autres ventes effectuées la même année. Cela réduit le montant total sur lequel vous serez imposé.

Attention ! Si, après soustraction, votre total est négatif (vous avez globalement perdu de l’argent), vous ne pouvez pas reporter cette perte sur l’année suivante, contrairement aux actions en bourse où les pertes peuvent être utilisées pour réduire les impôts futurs.

Cette règle signifie qu’en crypto, il est préférable d’optimiser ses ventes en gardant à l’esprit que les pertes ne sont compensables qu’à l’intérieur d’une même année fiscale.

Comment éviter la flat tax sur les gains en cryptomonnaies : Les mécanismes d’optimisation

Comment éviter la flat tax crypto : Le barème progressif de l’impôt sur le revenu

Par défaut, la taxe sur les plus-values en cryptomonnaies s’applique via la flat tax de 30 %. Pourtant, vous avez la possibilité d’opter pour le barème progressif de l’IR (impôt sur le revenu) si cela vous est plus favorable. Cela est avantageux uniquement pour les petits revenus.

Comment éviter la flat tax en cryptomonnaie : Profiter des petits montants de cession (305 €)

Une exonération totale s’applique sur les ventes annuelles dont le montant global ne dépasse pas 305 € (articles 150 VH bis et 79 de la loi de finances). Cela signifie que si vous vendez ponctuellement de très petites quantités de cryptomonnaies chaque année, sans excéder ce plafond, vous ne serez pas imposé sur ces gains.

Cette stratégie n’est toutefois réaliste que pour les investisseurs à très faible volume. Difficile, en effet, de faire passer des plus-values importantes sous ce seuil.

Comment éviter la flat tax sur les gains en cryptomonnaies : Le report d’imposition via les stablecoins

De nombreux détenteurs de crypto privilégient désormais le passage en stablecoins (USDT, USDC, DAI, etc.) pour sécuriser leurs profits sans repasser par la case « monnaie fiat ». Tant que vous restez entre cryptomonnaies, le fisc ne considère pas cela comme un événement imposable.

Plus di’nformations sur les récompenses ici

Une conversion de BTC en USDT, par exemple, n’est pas taxée immédiatement.

Cependant, dès que vous convertissez vos USDT, USDC ou autre en euros, la plus-value générée depuis l’acquisition initiale (ou la dernière conversion imposable) devient taxable.

Cette solution permet, en pratique, de retarder l’impôt si vous n’avez pas besoin immédiatement de vos euros. Attention toutefois, l’utilisation des stablecoins pour des achats de biens ou de services peut être requalifiée en événement imposable, car il s’agit d’une cession à titre onéreux.

Les frais de transaction et autres charges

Lorsque vous déclarez vos plus-values, n’oubliez pas de retrancher les frais de transaction et commissions bancaires relatifs à la vente. En effet, ces coûts viennent diminuer la plus-value brute. Par exemple, si vous vendez pour 10 000 € de Bitcoin et que vous payez 20 € de frais, votre base imposable n’est que de 9 980 €.

Pour maximiser cette déduction, il est essentiel de bien conserver l’historique de vos transactions (exchange logs, relevés de compte, factures éventuelles). Les outils de suivi comme Koinly ou Waltio permettent de gérer automatiquement ces données et de générer un rapport précis à destination de l’administration fiscale.

Comment éviter la flat tax sur les gains en cryptomonnaies : est-ce possible ? Les faux-semblants

Comment éviter la flat tax en cryptomonnaies : Déménagement fiscal à l’étranger

Certains investisseurs pensent à s’expatrier dans un pays où la fiscalité sur les cryptomonnaies est plus avantageuse, comme le Portugal. En effet, jusqu’à récemment, le Portugal disposait d’un régime fiscal très attractif pour les cryptomonnaies. Toutefois, la législation y évolue et plusieurs projets de loi visent à encadrer l’imposition des actifs numériques.

Si vous transférez votre résidence fiscale hors de France, vous n’êtes plus soumis à l’impôt français sur les plus-values de cession d’actifs numériques. Cependant, cette démarche implique un changement effectif et durable de domicile fiscal. L’administration fiscale française peut requalifier votre situation si elle considère que vous avez gardé des attaches économiques et familiales en France.

Par ailleurs, la France ne prévoit pas d’exit tax pour les cryptomonnaies, contrairement aux actions de sociétés. Les actifs numériques échappent en principe à ce dispositif, mais les règles peuvent changer. Cette méthode radicale n’est donc pas à prendre à la légère : un déménagement fiscal mal préparé peut entraîner des litiges et des sanctions.

L’activité professionnelle (minage, staking, trading intensif)

Lorsque votre activité sur le marché des cryptomonnaies est considérée comme professionnelle (trading à haute fréquence, services d’arbitrage, minage intensif, staking organisé), vous basculez sous un autre régime fiscal (BIC ou BNC selon la nature de l’activité). Dans ce cadre, vous pouvez déduire certaines charges professionnelles, mais vos bénéfices sont imposés selon les règles des entreprises et non plus selon le régime des plus-values privées.

Le minage est assimilé à une prestation de services imposée en BNC (Bénéfices Non Commerciaux) dans la plupart des cas.

Le trading intensif peut, selon les critères d’habitude et de répétitivité, être requalifié en BIC (Bénéfices Industriels et Commerciaux).

Ces régimes spécifiques ne sont pas nécessairement plus avantageux que la flat tax, car les taux d’imposition peuvent grimper rapidement en fonction des bénéfices générés, sans oublier les cotisations sociales. Il n’est donc pas juste de dire qu’on « évite » la flat tax en devenant professionnel : vous changez simplement de cadre.

Comment éviter la flat tax sur les gains en cryptomonnaies : Les précautions essentielles pour une fiscalité maîtrisée

Tenir un registre exhaustif de ses transactions

Pour optimiser votre fiscalité, la première règle est de conserver la trace de chaque opération.

A moins que vous ne fassiez très peu de transactions, une trace manuelle n’est pas très réaliste. C’est pourquoi les logiciels d’automatisation et de suivi ont été développés.

Ils permettent de noter :

La date et l’heure de la transaction.

Le montant exact de cryptos achetées ou vendues.

Les frais de plateforme.

La contrepartie exacte (euros, stablecoins, autre crypto).

Ces données permettront de calculer avec précision votre base imposable, d’imputer vos frais et d’éviter tout litige en cas de contrôle fiscal.

Déclarer vos comptes à l’étranger (PSAN non français)

Si vous détenez des comptes sur des exchanges établis hors de France, vous êtes tenu de les déclarer (formulaire n° 3916 bis). Depuis le 1er janvier 2024, les critères d’enregistrement des prestataires de services sur actifs numériques (PSAN) sont renforcés, et la non-déclaration peut entraîner des amendes conséquentes.

L’administration fiscale française coopère de plus en plus avec les autorités étrangères, notamment via l’échange automatique de renseignements. Ne pas déclarer vos comptes crypto à l’étranger n’est donc pas une solution pour « éviter » la flat tax, mais plutôt le chemin direct vers un redressement.

Utiliser un logiciel de suivi fiscal

Comme évoqué plus haut, des plateformes spécialisées existent pour vous aider à centraliser l’historique de toutes vos opérations. Elles vous fournissent une vision consolidée de votre portefeuille, quel que soit l’échange centralisé ou le portefeuille utilisé.

Ces logiciels peuvent s’avérer précieux pour éviter les erreurs de calcul et déclarer correctement vos plus-values ou vos moins-values. En cas de contrôle, pouvoir justifier chaque transaction est un atout décisif.

Se faire accompagner par un avocat fiscaliste spécialisé en cryptomonnaies

Compte tenu de l’évolution rapide de la réglementation (et des imprécisions qui demeurent parfois), l’accompagnement par un professionnel du droit est recommandé. Un cabinet d’avocats spécialisé en fiscalité crypto, comme ORWL, saura vous guider pour :

- Vérifier la cohérence de vos déclarations.

- Identifier les régimes d’optimisation fiscale légaux.

- Mettre en place une structure juridique adaptée (société, etc.) si vous avez des projets d’envergure.

- Gérer les régularisations en cas de difficulté passée.

Pourquoi c’est important ?

Les règles fiscales sur les actifs numériques évoluent constamment. Un avocat aguerri suit les derniers développements législatifs et les prises de position des tribunaux, vous évitant ainsi les pièges d’une mauvaise interprétation de la loi.

Synthèse et conclusion sur comment éviter la flat tax crypto

Réponse à la question « Comment éviter la flat tax sur les gains en cryptomonnaie ? »

En définitive, la réponse la plus honnête demeure : on ne peut pas annuler la flat tax de façon pure et simple. La législation française impose un taux de 30 % sur les plus-values en cryptomonnaies, et ce dispositif est conçu pour être appliqué massivement aux particuliers. Toutefois, plusieurs solutions permettent, de manière légale, de réduire ou différer la charge fiscale :

- Opter pour le barème progressif si votre tranche d’imposition est inférieure à 30 %.

- Conserver vos gains en stablecoins pour retarder la fiscalité tant que vous ne revenez pas en euros.

- Utiliser l’exonération sur les petites cessions (moins de 305 € par an).

- Envisager la donation pour purger les plus-values latentes, sous réserve de payer les droits de mutation et de respecter les règles anti-abus.

- Ne pas négliger la tenue d’une comptabilité rigoureuse (facilité par des logiciels comme Koinly) et la déclaration de tous vos comptes à l’étranger.

- Recourir à un avocat fiscaliste spécialisé pour bénéficier de conseils personnalisés et conformes à la réglementation en vigueur.

Les risques d’une mauvaise déclaration

Éviter de déclarer ses gains ou minimiser abusivement ses plus-values peut conduire à des sanctions lourdes. L’administration fiscale dispose de moyens étendus pour contrôler vos transactions, en particulier via les informations fournies par les plateformes (PSAN) soumises à des vérifications d’identité pour tous le sutilisateurs ou les banques commericales. Les pénalités peuvent aller jusqu’à 80 % de majoration pour fraude, sans compter les intérêts de retard.

L’importance d’un accompagnement professionnel

Compte tenu de la rapidité avec laquelle la fiscalité sur les cryptomonnaies évolue, vous avez tout intérêt à solliciter un avocat fiscaliste maîtrisant la réglementation des actifs numériques. Celui-ci pourra vous aider à :

- Analyser votre situation personnelle (plus-values, patrimoine, régime matrimonial, etc.).

- Mettre en place des stratégies d’optimisation (barème progressif, donation, constitution de société, etc.).

- Éviter les pièges juridiques et fiscaux (omission de déclarer un compte à l’étranger, montage abusif, etc.).

Se tenir informé des réformes imminentes ou projets de loi susceptibles de modifier votre situation fiscale.

Conclusion sur comment éviter la flat tax crypto ?

Ne cherchez pas la recette secrète pour échapper totalement à l’impôt : aucune n’existe. En revanche, une déclaration transparente, associée à des optimisations légitimes, vous permettra de sécuriser votre patrimoine.

Les investissements dans les crypto-monnaies sont risqués. Crypternon ne pourrait être tenu responsable, directement ou indirectement, pour tout dommage ou perte causé suite à l’utilisation d’un bien ou service mis en avant dans cet article. Les lecteurs doivent faire leurs propres recherches avant d’entreprendre toute action et n’investir que dans les limites de leurs capacités financières. Les performances passées ne garantissent pas les résultats futurs. Cet article ne constitue pas un conseil en investissement.

Certains liens de cet article sont des liens de parrainage, ce qui signifie que si vous achetez un produit ou vous inscrivez via ces liens, nous percevrons une commission de la part de l’entreprise parrainée. Ces commissions n’entraînent aucun coût supplémentaire pour vous en tant qu’utilisateur et certains parrainages vous permettent d’accéder à des promotions.

Recommandations de l’AMF. Il n’existe pas de rendement élevé garanti, un produit présentant un potentiel de rendement élevé implique un risque élevé. Cette prise de risque doit être en adéquation avec votre projet, votre horizon de placement et votre capacité à perdre une partie de cette épargne. N’investissez pas si vous n’êtes pas prêt à perdre tout ou partie de votre capital.

Pour aller plus loin, lisez nos pages Mentions Légales, Politique de confidentialité et Conditions générales d’utilisation.